文/NOR

今年年初我們尋求跟金融保險業的合作,為了理解這個產業,我們不斷的參與研討會、論壇、訪談業內人士、消費者、以及科技業者,另一方面也跟三家業者有不同形式的協作,對於這個產業有了基本的理解。今年十月初,我們在UiGathering跟UX界的好朋友們分享我們的理解,本文延續當天內容,獻曝給想要跟這領域協作的UX朋友們。

關於科技

對於金融保險有興趣的朋友,其實都非常清楚,整個業態對於科技的導入有著無窮的想像,但是,也有無限的恐慌。無窮的想像在於,科技究竟可以提供多少敲中人心的服務,以及是否能夠讓人類社會進入第三種交易模式(前兩種是「以物易物」以及「貨幣」);無限的恐慌在於,這對於業界的衝擊、人力的調整、或是整個金融秩序的顛覆,仍無法預測。

就我們的理解,並不是金融保險加上了科技,就會形成強大的fintech與insurtech,並且帶來顛覆產業的衝擊,而是過去因為人們的需求有了一些天馬行空的想像,科技只是協助我們將天馬行空的想像,開始落地。這其中並不是科技滿足了需求,借助科技所形成的交易模式,才是需求被滿足的主因。它的影響層面可能會很廣,但對於現代人類社會,每幾年就會有重大改變,一般人可能不會有感,城鄉的差距也讓影響速度延緩,但的確對於金融保險業是一項挑戰。

但這樣的挑戰,金融保險業並不會面臨任何敵人,因為這一場戰役,任何人都可以選邊站,可以選擇直接加入其中,或是間接橫向串聯,這跟其他產業面臨的挑戰其實沒有什麼差別,比起其他產業,金融保險業只是跟一般消費大眾的連結較多,也因此擴大了影響。

什麼是模式的轉換?

在導入科技後,我們談到金融保險業將會面對模式的轉換,那什麼是模式的轉換呢?我們以Metromile車險公司為例,它們的計價是以里程數為依據,也就是車子跑的越長,保險費越高。這件計價方式可以成立,是因為IoT的應用,在車上的感應器協助計算里程並後傳。從CC數計價轉變成里程數計價,這部分就是模式的轉換,這個模式的轉換,是因為科技導入才能成立。所以我們並不能保證,過去沒有人提出以里程數計價的創意,但沒有適當的科技導入前,這依舊是個天馬行空的想法。

新模式的誘因

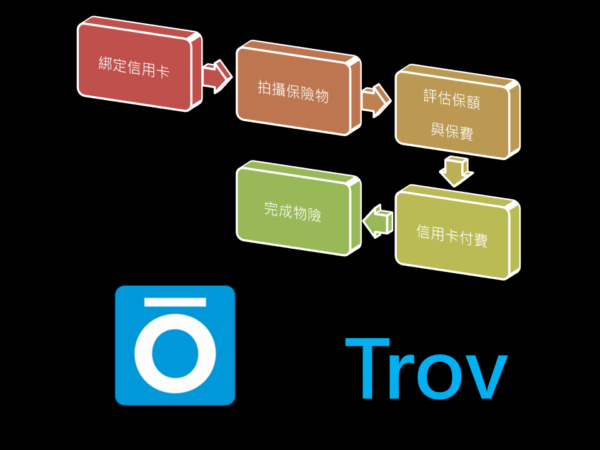

對於一般消費者而言,有什麼誘因讓它們接受新的模式呢?我們以Trov這家公司為例,Trov提供了產物險的服務,一般我們對於產物險的印象,標的物通常都是價值較高,並且一旦損毀會帶來高額損失,但Trov的標的物並不是這個屬性,而是你使用順手的個人物品,如相機、手機、或是腳踏車。這對沒有保險概念的年輕人帶來了誘因。

另外,Trov不聘僱保險業務,所有的投保都是透過手機,保戶自行將承保物拍照上傳,輸入必要的資訊,Trov就會由後台技術搜尋相關物品的價格,計算保額與保費,回傳給保戶。由於保戶事前都已經完成綁訂信用卡的程序,所以看到保額與保費,所要做的事只有是否購買保險。所有的動作都在手機上完成。

商品價格搜尋、保費計算、以及金流串接,都是仰賴科技的導入才能完成這個新的產物險模式,但是這個產物險要能夠存活,關鍵點在於「量」

科技需要銷售量的支撐

雖然,導入科技之後,人力成本減少,降低的保費成為新的誘因,但是此舉是否能夠帶來穩定的利潤(至少不低於過去的營業額),這對金融保險業而言,恐怕不是容易的事,尤其是過去事業體龐大,過度瘦身恐怕影響組織健全,所以導入科技,必須都足夠的銷售量。

過去是人服務人,導入科技後,變成介面在服務人,他的差別在於,過於我們要服務更多的客戶,我們必須要有更多的員工,現在是由介面來服務人,面對更多的客戶,增加的人力成本很有限,但是,更多的客戶要從哪裡來?

降低服務費,或是金融保險商品的售價,變成金融保險業導入科技後,不得不為的一條路,因為他們除了要抓住舊客戶,另一方面也必須開拓悉新客源,而過去沒有餘力購買金融保險商品的民眾,這時就成為新的客群。這樣的轉變是互蒙其利的,金融保險業者得到客戶,而過去無力跨入投資或是保險的民眾,得以跨過門檻,這對社會階級的翻轉反而有了助力。

消費者對於fintech與Insurtech的疑慮

前文提到,導入科技後,重點不在於用了那些科技,而是有什麼新的金融保險模式。由於導入科技後的模式,消費者看不到人,更看不到後台的運作,能不能感受新模式的安全性,跟過去傳統金融保險模式並無二致,是科技導入後的挑戰。我們針對於此,訪談了一些民眾,從負面表列來探知他們對於科技導入的疑慮。

清楚:

很多民眾即使有購買金融商品、保險,但是對於其條文以及操作方式,其實並不瞭解,過去可以詢問「實體的人」,科技導入後,這個人不見了,這令解讀條文能力低的消費者,是件難以克服的事。尤其是過去不曾購買金融保險商品的人,更是一種門檻,所以如何讓社會大眾更了解金融保險商品的內容,以及了解其操作模式,是導入科技前的第一件要事。

透明:

錢去哪了?過去我們交易金融商品,對於金融商品的操作原理,或是保險理賠的流程,都必須透過詢問服務人員、業務員才能得知,這其實對於消費而言是件焦慮的事,錢還沒回到自己的荷包錢,怎樣都不能心安。所以過程越透明,或是讓消費者隨時知道處理階段,這變成是取得信任的要素。

科技:

我們不能用科技盤點服務,而是要用服務來盤點科技。科技的進步是很快的,但我們偶爾會因為急於應用它,產生了很多不貼近需求的服務。比較好的方式是,我們查覺到了一項需求,想了一個新的服務模式,在思考可以用什麼科技來實現,以人為中心思考,產生的服務就越容易貼近消費者。

人性:

我們回到Trov的例子,過去有很多研討會、論壇,曾經聽過一個想法,要使用車聯網的技術,獲知駕駛人的駕駛習性,做為調整保費的依據之一,或是從運動手環的資料,調整醫療險的保費。我們很清楚這對於消費者以及保險公司都有好處,一邊是降低保費,另一邊是降低出險的機會,其實都是金錢的考量。但人會為了小額金錢改變行為嗎?就我們訪談的結論,一開始會,久了就不一定了,另外,人們也會因為存在風險被保險廉價轉移的錯覺,有了更大膽的舉動。

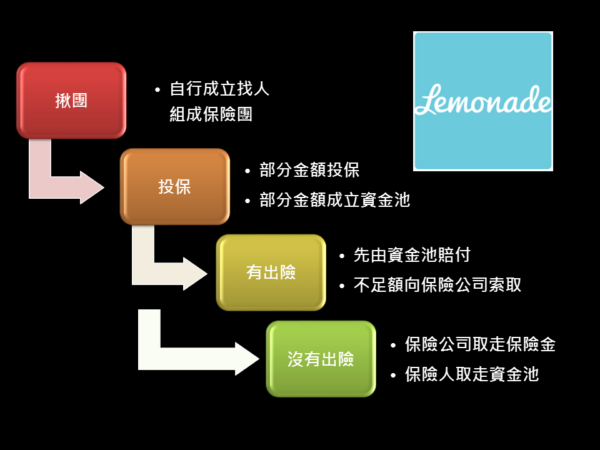

Lemonade這家公司的做法就很不同。他們不採取直接讓消費者投保的方式,讓消費者先行成立一個保險的群組,共同投保,但不是全額的保費都透進保險,而是有一定比例的金額,放入了群組共同擁有的資金池。

當保險期滿,保險公司取走投保的保費,而資金池的錢,可以在期滿後退回給消費者;若是期間有出險,先由資金池賠付,不足額再由保險公司出。

這樣的方式,讓投保的人為了保持不出險,就會提醒保險群組的人,注意自身的行為有沒有提高出險的機會,用群體的力量改變個體的行為,同時也讓保險公司降低出險的機會。如果有任何個體不理會群體的約束,恐怕下次要投保,就沒有人願意跟他成立共同的保險群組了。

後記

對我們而言,為什麼想投入這領域的服務設計呢?我們其實對於Insurtech的方向,有一些想法。目前我們所接觸到的Insurtech,大部分是運用科技偵測人類行為,作為保費調整的依據,進而誘使消費者買單。我們覺得這個方向要修正。

insurtech導入的科技,大部分著重於偵測行為,作為降低保費的依據。但我們認為,回饋給消費者的內容,不該著重於降低的保費,而是應該帶給消費者更安全、更健康的人生。所以當消費者做了提高風險的行為,而我們的裝置也感應到了,我們要做的第一件事,並不是記錄下來調整保費,而是要即時用遊戲化,或是預防性的提醒或措施,讓消費遠離風險,而保費的降低,純粹只是副作用而已。

更安全、更健康的人生,就是Insurtech能夠帶給人們的正向力量,我們也希望在不遠的將來,有更多的機會,與金融保險業,共同實現。